Buchhaltung: Differenzbesteuerung verbuchen

In diesem Artikel geht es um Differenzbesteuerung.

Um Sachverhalte, die der Differenzbesteuerung unterliegen, korrekt zu verbuchen, müssen Sie einige Besonderheiten beachten. Hierzu gehören unter anderem spezielle Buchungskonten. Nachfolgend erfahren Sie, wie Sie die Differenzbesteuerung in Fibufix korrekt abbilden.

Grundlagen für die Differenzbesteuerung

Laut § 25a des UStG wird bei der Differenzbesteuerung nur die Differenz zwischen Einkaufs- und Verkaufspreis besteuert. Allerdings gilt dies nur bei Waren, die von privat gekauft wurden und bei denen kein Vorsteuerabzug angewendet werden kann.

Aus Gründen der Vereinfachung wird bei dieser Art von Besteuerung immer ein Steuersatz von 19% angewandt. Interessant ist die Differenzbesteuerung für Wiederverkäufer von körperlich beweglichen Gegenständen. Darunter fallen zum Beispiel Gebrauchtwagenhändler, Kunsthändler sowie alle Unternehmen im Bereich Second Hand.

Welche Buchungskonten werden für die Differenzbesteuerung benötigt?

Da die Aufzeichnungen getrennt zu führen sind und für den Unternehmer Aufzeichnungspflicht besteht, sollten Sie separate Konten für die Differenzbesteuerung einrichten.

Damit die Trennung deutlich wird, können Sie beispielsweise diese Konten für den Wareneinkauf anlegen:

- Wareneingang Einzeldifferenz

- Wareneingang Gesamtdifferenz

Für beide Konten empfiehlt sich das Konto “Wareneingang” (SKR03: 3200 | SKR04: 5200) als Vorlagenkonto.

Um auch den Warenverkauf deutlich zu trennen, könnten folgende Konten ergänzend angelegt werden:

- Erlöse Einzeldifferenz ohne Umsatzsteuer

- Erlöse Einzeldifferenz mit Umsatzsteuer

- Erlöse Gesamtdifferenz ohne Umsatzsteuer

- Erlöse Gesamtdifferenz mit Umsatzsteuer

Bei diesen Konten eignet sich das Konto “Umsätze / Erlöse” (SKR03: 8200 | SKR04: 4200) als Vorlagenkonto.

Eine detaillierte Anleitung, wie Sie individuelle Buchungskonten anlegen, finden Sie in unserer Wissensdatenbank.

Buchungsbeispiel: Differenzbesteuerung

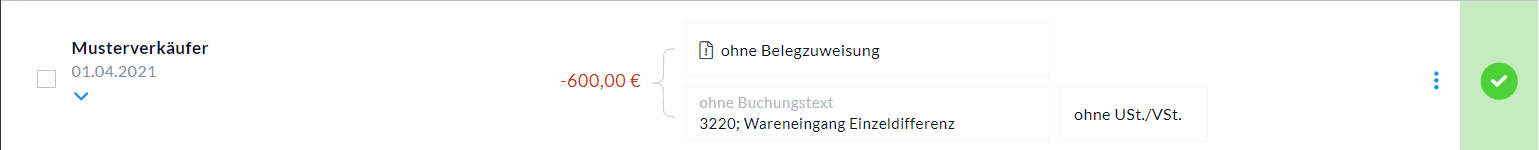

Der Gebrauchtwarenhändler Müller kauft ein Notebook für 600€ von einer Privatperson. Dies kann folgendermaßen verbucht werden.

Buchungsvorschlag beim Einkauf (SKR03)

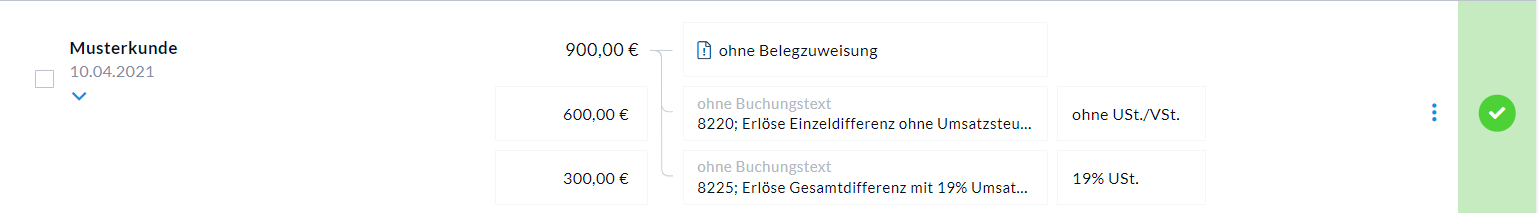

Dieses Notebook verkauft Herr Müller für 900€.

Buchungsvorschlag beim Verkauf (SKR03)

Auf diese Weise versteuert der Unternehmer nur den entsprechend der Bemessungsgrundlage notwendigen Anteil und zwar die Differenz zwischen dem Einkaufs- und dem Verkaufspreis.